Những mô hình trong phân tích kỹ thuật là điều quan trọng bạn phải biết. Ví dụ như những mô hình nến đảo chiều và mô hình nến tiếp diễn, hay mô hình vai đầu vai thuận vào đảo ngược, mô hình cốc và tay cầm, mô hình 3 đỉnh 3 đáy, mô hình 2 đỉnh 2 đáy, hay đơn giản là khoảng trống GAP…

Trong bài này, Ngọ đưa ra 4 mô hình trọng yếu, đây là các mô hình có độ tin cậy cao và thường xảy ra trên thị trường chứng khoán! Bắt đầu cùng Ngọ nhé.

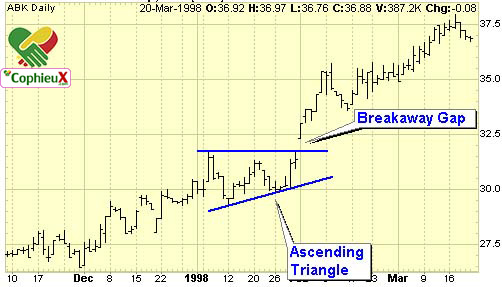

1. Khoảng trống GAP

Khoảng trống Gap xảy ra khi giá mở cửa cao hơn hoặc thấp hơn rất nhiều so với giá đóng cửa ngày trước đó. Khi đó, giá mới thể hiện vai trò quan trọng của mình, nó sẽ thể hiện vai trò hỗ trợ khi giá tăng cao và kháng cự khi giá xuống thấp. Đặc biệt xảy ra với khối lượng giao dịch lớn, khi đó độ tin cậy ý nghĩa càng cao.

- Bạn đọc chi tiết bài viết: Khoảng trống Gap

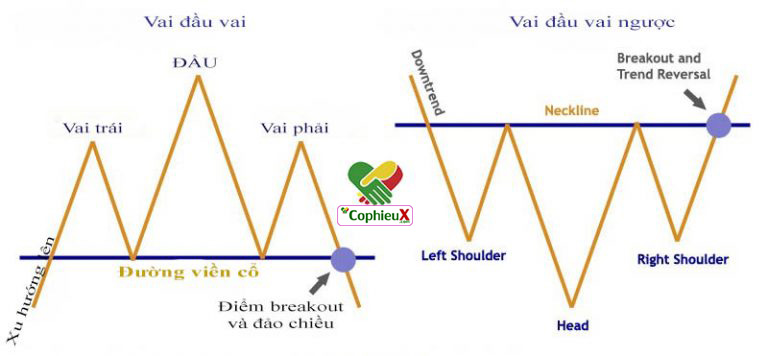

2. Mô hình vai đầu vai và vai đầu vai đảo ngược

Mô hình vai đầu vai thuận và vai đầu vai đảo ngược là một mô hình mạnh mẽ trong phân tích kỹ thuật, nó thể hiện sự đảo chiều xu hướng, khi mô hình vai đầu vai xảy ra, nhà đầu tư cân nhắc bán cổ phiếu càng nhanh càng tốt, ngược lại nếu mô hình vai đầu vai đảo ngược thì có thể xem xét mua vào khi giá vượt qua điểm Breakout (dấu chấm xanh dương). Trong hình, khi vượt qua chấm tròn xanh dương thì xu hướng mới sẽ được xác lập và hình thành, mục tiêu giá vươn tới tiếp theo bằng khoảng các từ đỉnh đầu (Head) đến đường viền cổ nằm ngang màu xanh sậm (Nickline).

- Đọc chi tiết bài viết: Mô hình vai đầu vai thuận & đảo ngược (CỤ THỂ)

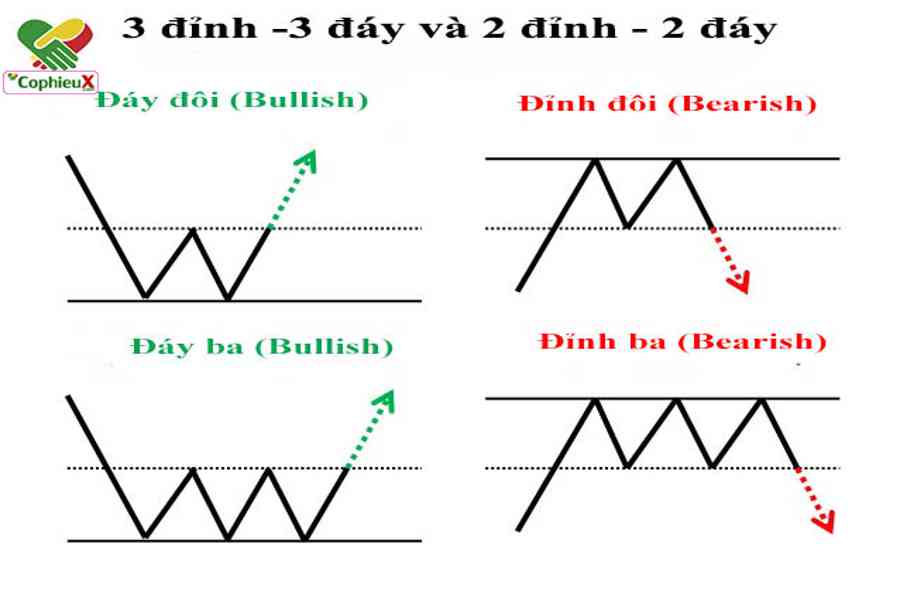

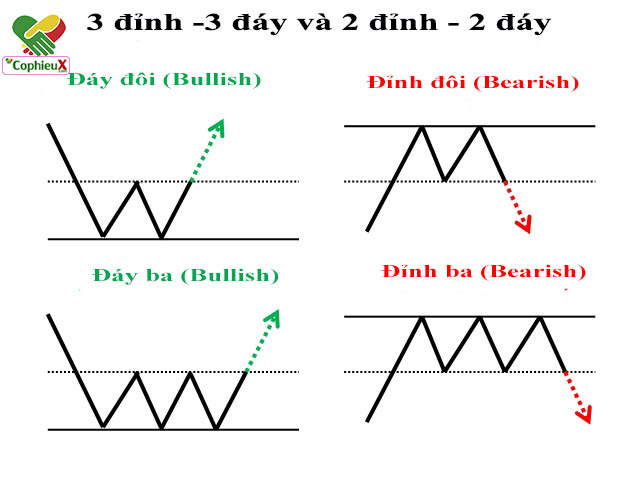

3. Mô hình 3 đỉnh – 3 đáy và mô hình 2 đỉnh 2-đáy

Mô hình 3 đỉnh, 3 đáy, thực chất đây là biến thế của mô hình vai đầu vai, chỉ khác nhau là các đỉnh vai-đầu-vai đều bằng nhau, tức là chúng cùng mức giá.

Mô hình 2 đỉnh – 2 đáy thì tương tự mô hình 3 đỉnh – 3 đáy, chỉ khác thay bằng 2 đỉnh 2 đáy thôi.

Khi giá vượt qua đường gạch đứt ngang thì khuynh hướng mới sẽ được hình thành. Mục tiêu giá tiếp theo bằng khoảng cách giữa đường gạch ngang liền nét và đường gạch ngang đứt quãng .

4. Mô hình cốc và tay cầm

Mô hình cốc và tay cầm nằm ở cách lựa chọn cổ phiếu CAN-SLIM, ông gọi vậy vì nó giống cái cốc (tách) uống nước.

Bên cốc là bên sâu và rộng hơn, bên tay cầm thì bên ngắn và nông hơn. Bên Cốc thường lê dài 3-6 tháng, bên tay cầm lê dài dưới 1 tháng .

Điểm mua là điểm phá vỡ hay break-out. Mức giá vươn tới trung bình là 34 % ( Bulkowski – 2005 ) hoặc tăng thêm bằng 50 % khoảng cách giữa đáy cốc và thành cốc .

Nguyễn Hữu Ngọ dạy học chứng khoán và quản lý quỹ

Nguyễn Hữu Ngọ

Đọc thêm:

Để lại nhìn nhận post

Source: https://tbdn.com.vn

Category: Chứng khoán